S’ha publicat recentment una enquesta en el Butlletí Mensual del Banc Central Europeu on es conclou que les entitats bancàries de la zona euro han endurit els criteris de concessió de crèdit a les empreses. És a dir, que els bancs estan posant més obstacles a les empreses a l’hora de facilitar finançament. Quines són les raons d’aquest enduriment? És el cas que els bancs tenen dificultats a l’hora d’accedir ells al finançament? No. S’esgrimeix com argument que com les expectatives de l’economia general són dolentes, doncs, prefereixen ser més cautes  a l’hora de donar crèdit a les empreses.

a l’hora de donar crèdit a les empreses.

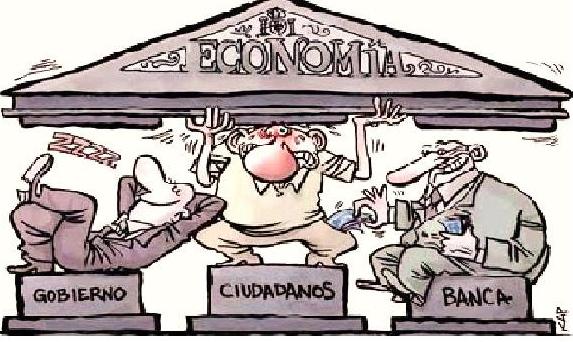

A ningú se li pot escapar el paper de la banca en la gestació i posterior desenvolupament d’aquesta crisi. El seu paper és clau per entendre com hem arribat fins aquí. Però encara és més sagnant que qui ens ha portat a aquesta situació, contribueixi amb la seva actitud i comportament a que la crisi es perllongui durant molts més anys. I és que si quelcom pot fer que l’economia remunti és que d’una vegada per totes la banca dreni liquiditat a l’economia real, augmentant la concessió de finançament a aquells projectes empresarials viables. Així doncs, no és casualitat que el creixement de la zona euro sigui el que és, si la banca endureix la concessió de crèdits a les empreses.

Així doncs, si la banca no concedeix més crèdit i amb això es sap que la crisi s’agreujarà, potser caldria preguntar si aquesta té algun tipus d’interès en que aquesta situació econòmica es perllongui durant més temps. Al cap i a la fi, malgrat que la situació per a moltes famílies és crítica, la banca –si bé ha reduït els seus beneficis- és finançada pel Banc Central Europeu per tipus mínims, fa l’agost especulant amb el deute públic de països com Espanya, se’ls hi saneja els balanços d’actius tòxics com els immobiliaris, i se’ls hi adjudica a preus de saldo nou negoci bancari –això sí- ja sanejat (per cert, aquest sanejament el paguem entre tots). Amb aquesta situació, per què ha de contribuir la banca a que res canviï i l’economia millori?

A més a més, a la banca li encanta abusar de la seva posició de domini. I això ha quedat palès amb les successives catalogacions per part del poder judicial de diverses clàusules emprades per la banca com abusives. Així doncs, a l’any 2001, per primera vegada, un jutjat de primera instància va considerar que l’arrodoniment a l’alça dels tipus d’interès en les hipoteques era una clàusula abusiva. I és que quin sentit tenia que si una hipoteca tenia un tipus d’interès a aplicar del 9,76% degut a l’aplicació del tipus d’interès variables més el corresponent diferencial, s’apliqués un 10,00%? De sentit, cap ni un. Però ja se sap, la banca fa el que vol i malgrat que el sentit comú marqui el contrari, s’han d’emprendre processos judicials llarguíssims i esgotadors per aconseguir que deixin d’abusar.

Doncs bé, recentment dues sentències noves tornen a catalogar més clàusules bancàries com abusives. La primera sentència prové del Tribunal de Justícia Europeu i està relacionada amb les execucions hipotecàries i la segona, del Jutjat Mercantil 2 de Sevilla, també considera abusives l’aplicació indiscriminada de clàusules que impedeixen que quan baixi el tipus d’interès variable de referència, s’apliqui en tot cas un tipus d’interès mínim a pagar en els préstecs hipotecaris.

No sabem com afectarà tot plegat al sistema bancari espanyol, però en vista dels precedents, crec que la banca seguirà inventant noves clàusules abusives, les lleis els hi permetran que ho segueixin fent ja que estan elaborades amb l’objectiu d’afavorir a les entitats bancàries, i només es podrà lluitar en contra d’aquesta total desregulació del sector bancari amb processos judicials llargs, costosos i esgotadors que, només en alguns casos, podran marcar jurisprudència. I és que ho tenen molt ben muntat!

Dr. Josep Torres Prunyonosa – Professor col·laborador dels Estudis d’Empresa de la FUB